L’utilisation accrue du complément de Prix (clause de « earn-out »)

En introduction, revenons synthétiquement sur le contexte actuel. L’économie mondiale subit des soubresauts multiples. Cela induit une incertitude sur la conduite des affaires, qui peut rejaillir sur la constance des flux de trésorerie générés. Or une reprise sous LBO (achat avec effet de levier de la dette d’acquisition) mobilise une grande partie du cash généré (40 à 70%) pour rembourser sa dette. Face à cette incertitude et l’obligation de conserver des flux de cash suffisants, deux options se présentent à l’acquéreur : soit il reporte son projet d’acquisition, soit il change les paramètres.

Le covid est une crise spécifique. Il y a eu des crises majeures avant, tout aussi spécifiques (bulle internet, subprime, …), mais ce qui a surpris avec cette crise sanitaire, c’est son ampleur mondiale et les impacts immédiats qu’elle a eu sur l’économie :

- Au niveau national : confinement, ralentissement voire arrêt de certaines activités.

- Au niveau international aussi, avec en sus des conséquences drastiques sur les échanges commerciaux, illustrées par l’augmentation du coût du fret maritime par exemple

Comme d’habitude, un tremblement de terre a des répliques et des effets de bord. Des effets sont venus se conjuguer ou amplifier cette crise (seraient-ils apparus sans le COVID ?). Une crise sur les prix des Matières Premières est venue se greffer (pénurie de certaines matières premières générant une explosion des prix face à une demande soutenue alors qu’il fallait réaliser les projets post crise), la crise Russie/Ukraine, une crise énergétique…

Frein sur la valeur des entreprises

Cette crise et ses soubresauts ont-ils eu un impact sur la valeur des entreprises ? Lorsque l’on regarde l’évolution des indices boursiers, cela est net. On l’observe à gauche le Cac40 est impacté par chaque crise et rebondit, à droite, sur un temps plus court, le CAC40 subit la même fluctuation que certains indices américains en moins sensible.

La crise désaligne les perspectives des vendeurs et des acheteurs. Les cédants veulent croire qu’elle est passée sans trop de mal et que tout est revenu comme avant, les acquéreurs sont plongés dans une incertitude angoissante. Ainsi, les cédants restent bercés dans l’espoir de vendre au même prix qu’avant la crise, les acquéreurs anticipent des soubresauts ou des crises successives.

Cela engendre des désaccords significatifs sur les prix des entreprises, qu’on ne peut régler qu’en empruntant la voie du compromis.

Impacts de la crise sur la valorisation

Pour valoriser une entreprise on additionne la Valeur d’Entreprise (VE) à un montant de Trésorerie Nette disponible (TN). Pour évaluer ces deux montants, on cherche la normativité de façon à gommer les impacts exceptionnels.

Dans une grande majorité des cas de valorisation des PME pour un LBO, la VE est calculée comme un multiple d’un solde intermédiaire de gestion (SIG) : chiffre d’affaires, marge commerciale, excédent brut d’exploitation, résultat d’exploitation, résultat net, par exemple.

Vu que c’est le cash-flow libre qui vous permettra de rembourser votre dette LBO, il faut s’assurer qu’il y en aura.

L’acquéreur a donc deux sujets à traiter pour évaluer sa cible: les SIG et la génération de cash.

Passons en revue quelques industries traditionnelles pour examiner l’impact de la crise (ou de ses conséquences) sur les comptes de résultat.

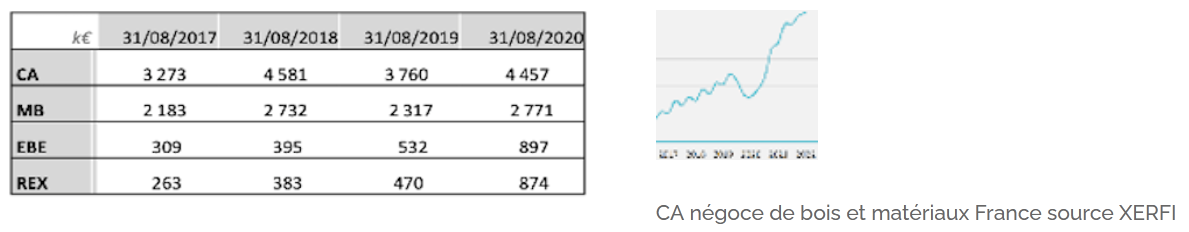

Industrie du bois: l’impact du coût des matières premières

Le bois est de plus en plus utilisé dans le bâtiment en raison de ses propriétés isolantes. Au niveau macro-économique, l’offre est contrainte par la capacité de production et les aléas climatiques (sécheresse) alors que la demande croît fortement.

Le tableau ci-dessous illustre la difficulté pour l’évaluateur de déterminer une normativité de rentabilité sur quatre exercices, dont l’un affecté par le Covid (la meilleure année).

Par ailleurs, il conviendra aussi de traiter des anomalies, tant liés à l’arrêt de l’activité que les effets d’aubaine d’une bonne année, en ayant toujours en perspective la pérennité de la génération de résultat.

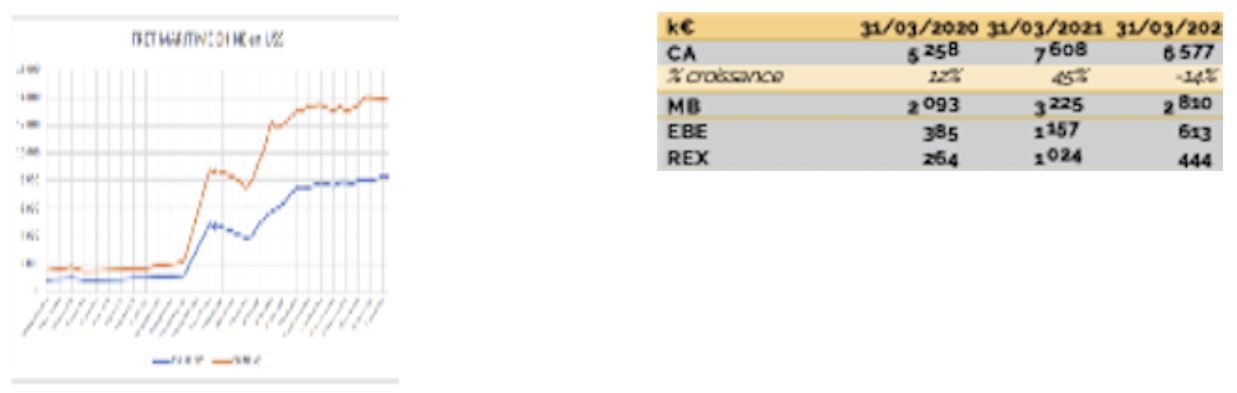

Industrie agroalimentaire : des impacts très variés

Le secteur a réagi très différemment à la crise selon le modèle d’affaires. Le confinement a renvoyé le consommateur à la maison, avec pour rares autorisations de sortie la visite des commerces alimentaires. Parallèlement, nombre d’entreprises n’étaient pas organisées pour le télétravail. Le consommateur s’est retrouvé chez soi, rémunéré, et sans occupation professionnelle. La crise a changé ses habitudes de consommation, ce qui a profité à de nombreux industriels du secteur, mais pas tous. Les spécialistes de la restauration hors foyer, restauration collective (hors hopitaux, ephad,..), distribution de plateaux repas, ont fait grise mine quand la distribution alimentaire pavoisait.

En regardant le secteur de plus près, on a vu émerger un certain nombre de hausses de prix, dont certaines étaient directement liées au coût du fret maritime qui a littéralement explosé (voir croquis ci-dessous).

A la recherche de normativité, on observe sur les comptes d’une entreprise du secteur dont l’exercice décalé 2021 profite à plein du covid, un pic de chiffre d’affaires et rentabilité à corriger dans une évaluation.

Valorisation d’entreprise: les points de vigileance

Clause de complément(s) de prix – earn out

Face à ces impacts sur les résultats des entreprises, l’évaluateur aura à préciser ce qui pour lui est clairement non pérenne, de ce qui a permis à l’entreprise de passer un cap et de se renforcer. La réponse n’étant parfois que dans le futur et par conséquent inconnue, le prix pourra se décomposer en une partie reposant sur le socle d’activité assez certain, et une seconde partie (earn-out) conditionnée à l’atteinte de seuils de performance dans le futur.

L’earn-out est un complément de prix payé par l’acquéreur en fonction de critères atteints post transmission.

Il repose en général sur des critères qualitatifs et quantitatifs.

Pour éviter toute discussion il convient que ces critères soient mesurables et sans équivoques.

On utilisera en général des SIG comme référence.

Les impacts sur la Trésorerie de l’entreprise

Dans un LBO plus qu’ailleurs, le Chef d’Entreprise doit savoir où est et où va l’argent.

Tout d’abord parce qu’il doit répondre à son prêteur, la banque, du respect d’un certain nombre de ratios économiques (covenants).

Ensuite parce qu’en période tumultueuse, les hausses et baisses brutales de chiffre d’affaires ont souvent une conséquence importante sur le besoin en fonds de roulement, qui peut siphonner la trésorerie générée par l’exploitation, ou inversement tromper l’œil.

Les Covenants bancaires

Ce sont des clauses qui imposent à l’emprunteur de respecter certains ratios financiers

Le ratio le plus fréquemment regardé est celui de la dette financière sur fonds propres. Son respect est essentiel car à défaut, les créanciers peuvent exiger le remboursement anticipé du prêt. Or la crise peut entraîner des besoins en trésorerie supplémentaires.

Le PGE est né avec le COVID

C’est une dette à caractère financier qui est apparue dans les comptes de certaines sociétés avec le COVD.

Les banquiers ont souvent accordé ces prêts garantis aux entreprises qui en avaient le moins besoin et beaucoup de chef d’entreprise l’ont souscrit « au cas où »;Les plus précautionneux ont sanctuarisé le montant de ce PGE sur un compte et n’y ont pas touché.

Il y a donc 2 problématiques liés à tout prêt existant lors de la reprise d’une entreprise :

- que dit le contrat en cas de changement de contrôle

- comment s’articule le flux de remboursement.

Il y a une autre problématique propre au PGE c’est l’interdiction de distribuer des dividendes avant son remboursement. C’est compréhensible mais rédhibitoire dans le cadre du LBO

Cela oblige à se rapprocher du banquier qui a accordé ce PGE dans le cadre du financement du rachat, avec des solutions de type capitalisation, renégociation de dette globale, substitution par crédit vendeur…

En conclusion, le rachat d’une Société par LBO en temps de crise doit s’accompagner plus que jamaisd’un sérieux travail en profondeur du business plan, ligne à ligne, en évaluant l’évolution de chaque produit et de chaque charge.

Il est habituel d’appliquer un taux de croissance historique linéairement. Ce n’est pas envisageable aujourd’hui.

L’acquéreur analysera l’évolution du chiffre d’affaires en s’interrogeant sur un rattrapage éventuel, une évolution profonde ou bien au contraire une correction.

De même certaines charges comme le transport, l’énergie, les salaires ne peuvent plus être simplement reconduits de façon homothétique.

Une analyse des tendances structurelles, des tendances conjoncturelles lourdes ou passagères s’imposera.

Mais la crise offre des opportunités innombrables

Vous avez des questions sur la clause d’earn out ?